ارز دیجیتال بانک مرکزی (CBDC) و خطرات آنها چیست و چگونه می توانند اقتصادهای ما را تغییر دهند؟ ارزهای دیجیتال

اصطلاح ارز دیجیتال بانک مرکزی گسترده است زیرا اجرای آن شامل چندین تصمیم مهم از سوی بانک مرکزی است. تصمیم اصلی این است که آیا ارز دیجیتال بانک مرکزی باید یک هدف کلی باشد که در دسترس جامعه عمومی است. اگر اینگونه نباشد، مرجع صادرکننده می تواند تصمیم بگیرد که آن را برای تراکنش های “عمده فروشی” در دسترس قرار دهد، به این معنی که ارز دیجیتال بانک مرکزی فقط برای تسویه حساب بین بانک ها استفاده می شود. سرانجام، CBDC فقط در بین بانک های مرکزی قابل استفاده است.

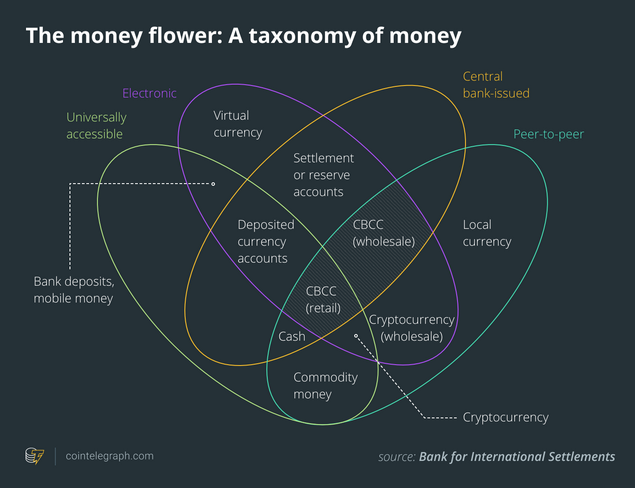

بانک تسویه حساب های بین المللی یا BIS در مقاله تحقیقاتی خود که عمیقا ارزهای دیجیتال بانک مرکزی را پوشش می دهد، این دسته ها را با استفاده از نمودار Venn به نام ” money flower” که در زیر آورده شده است، تعریف می کند. منطقه خاکستری انواع مختلفی از CBDC ها را نشان می دهد، در حالی که بیت کوین (BTC) و سایر ارزهای دیجیتال به عنوان توکن های دیجیتال خصوصی تلقی می شوند.

پیشینه ارز دیجیتال بانک مرکزی چیست؟

مطابق بانک تسویه حساب های بین المللی، ایده ارزهای دیجیتال بانک مرکزی سال هاست که وجود دارد اما با این حال، این مفهوم در سال های اخیر برجسته شده است. این امر عمدتاً به دلیل پیشرفت در عرصه فناری مالی، از جمله پیشرفت های فناوری بلاک چین و امکان صدور توکن های دیجیتال است که نشان دهنده ذخیره ارزش هستند.

علاوه بر این، حرکت به سمت ارزهای دیجیتال، روند کلی جامعه بدون پول را پشتیبانی می کند. در کشورهایی مانند کره جنوبی، چین و سوئد، پول نقد در راه تبدیل شدن به یک ابزار پرداخت است.

مزایای ارز دیجیتال بانک مرکزی چیست؟

CBDC ها مزایای قابل مقایسه بسیاری با ارزهای دیجیتال، مانند بیت کوین دارند. ساعات کار بانک ها در دسترس بودن معاملات را محدود می کند، در حالی که CBDC ها برای مبادله به صورت ۲۴ ساعت شبانه روز وهفت روز هفته در دسترس هستند. بانک ها می توانند اعتماد خود را به ترخیص کالا از گمرک کاهش دهند و این باعث صرفه جویی در هزینه ها می شود.

ارز دیجیتال بانک مرکزی درست مانند ارزهای دیجیتال می تواند در دسترس هر کسی که دارای تلفن هوشمند است، قرار بگیرد و به بهبود شمول مالی کمک کند، به ویژه برای مردم مناطق روستایی که به زیرساخت های بانکی فیزیکی مانند دستگاه های خودپرداز دسترسی ندارند. کشورهایی مانند کنیا به دلیل محبوبیت M-Pesa، یک برنامه پرداخت بدون پول مبتنی بر پیامک، قبلاً شاهد بهبود در شمول مالی بوده اند.

مزایای دیگری در استفاده از ارزهای دیجیتال بانک مرکزی فراتر از مزایای عمومی ارزهای دیجیتال وجود دارد. بانک های مرکزی برای چاپ پول هزینه می کنند، به طور متوسط هزینه ضبط یک لایحه یک دلاری در هر یادداشت حدود ۰٫۰۷۷ دلار است. هنگامی که کد زیربنایی وجود دارد، ارزهای دیجیتال ارزان یا حتی گاهی رایگان هستند.

بانک های مرکزی همچنین می توانند سیاست پولی را مستقیماً با استفاده از ارز دیجیتال بانک مرکزی پیاده سازی کنند. این ممکن است به معنای پرداخت بهره به خودی خود به جای سپرده های بانکی باشد.

سرانجام، دولت ها با استفاده از ارزهای دیجیتال بانک مرکزی می توانند توزیع پول نقد را به شهروندان آسانتر کنند. به عنوان مثال، کووید ۱۹به بحرانی منجر شد که دولت ایالات متحده را وادار به پرداخت محرک های مالی در قالب چک و کارت های بدهی برای کاهش تأثیرات اقتصادی کرد که مستعد ابتلا به سرقت و استفاده تقلب هستند. با داشتن ارز دیجیتال بانک مرکزی دولت می تواند مستقیماً صندوق های امدادرسانی را عرضه کند.

خطرات ارز دیجیتال بانک مرکزی چیست؟

همراه با مزایای مختلف، CBDC ها نیز از طرف بانک های مرکزی، دولت ها و شهروندان فردی خطرات قابل توجهی دارند. شاید بزرگ ترین آنها خطر امنیت سایبری باشد. تلاش های چین برای آزمایش ارز دیجیتال بانک مرکزی توسط کلاهبرداران قبلاً ربوده شده است که نگران کننده است زیرا نسخه کامل هنوز به طور رسمی راه اندازی آن نشده است. خطرات حمله به شبکه یا ایجاد حفره های جدید برای کلاهبرداری یا پولشویی یک نگرانی واقعی برای هر بانک مرکزی است که به دنبال راه اندازی ارز دیجیتال بانک مرکزی می باشد.

طرف دیگر این خطر، حریم خصوصی است. هرچه دولت نسبت به افرادی که از ارز دیجیتال بانک مرکزی استفاده می کنند، آگاهی داشته باشد، بیشتر می توان خطرات امنیت سایبری را کاهش داد. اما، اگر شهروندان بر این باورند که استفاده از ارز دیجیتال بانک مرکزی ممکن است به معنای این باشد که دولت می تواند مرزهای حقوق حریم خصوصی را پشت سر بگذارد، ممکن است ان را مورد پذیرش قرار ندهند.

سرانجام، در حالی که دولت ها می توانند از ارز دیجیتال بانک مرکزی برای اجرای سیاست های پولی استفاده کنند، اما امکان های جدیدی که این امر باز می کند نیز می تواند تا حدودی خطر ایجاد کند. به عنوان مثال، استفاده از ارز دیجیتال بانک مرکزی برای شارژ نرخ بهره منفی در مواقع بحران می تواند اساساً پارادایم های اقتصادی را تغییر دهد و این باعث می شود که شهروندان بتوانند ثروت خود را با پول جدید دیجیتال ذخیره کنند.

کدام بانک های مرکزی به مرحله صدور ارزهای دیجیتال خود نزدیک هستند؟

اگر چه بسیاری از بانک های مرکزی از نوعی پول دیجیتالی به عنوان ذخایر یا مانده حساب تسویه استفاده می کنند، اما هنوز هیچ بانک مرکزی CBDC عمومی صادر نکرده است. با این حال، چندین بانک در حال حاضر در مراحل مختلف تحقیق و توسعه از جمله پنج ارز اصلی جهان یعنی دلار آمریکا، یورو، ین ژاپن، پوند انگلیس و یوان چین قرار دارند.

در ماه مه، اندیشگاه ایالات متحده وایت پیپری را منتشر کرد که اهداف “دلار دیجیتال” را بیان می کرد. از آن زمان، این وقایع پیشرفت چشمگیری داشته اند.

تازه ترین اخبار ژاپن حاکی از این است که بانک مرکزی این کشوراقتصاددان برجسته خود را به عنوان سرپرستی تیم تحقیق در زمینه ارز دیجیتال بانک مرکزی مبتنی بر ین منصوب کرده است، در حالی که بانک مرکزی انگلیس برای توسعه ارز دیجیتال بانک مرکزی خود Accenture را تعیین کرده است. در همین حال، به نظر می رسد که بانک مرکزی اروپا به سمت CBDC خرده فروشی گرایش دارد و با توجه به این واقعیت که در ۱۹ کشور فعالیت می کند، این امر آن را به بزرگ ترین پروژه در حال حاضر تبدیل می کند.

با این حال، بدون شک چین در ماه ها به دلیل برنامه های خود برای راه اندازی ارز دیجیتال بانک مرکزی خود، در صدر قرار داشته است. آخرین مورد این است که این دولت قصد دارد تسلط مالی شرکت های پرداخت داخلی مانند علی بابا و Tencent را هدف قرار دهد.

فیلیپین نیز تأیید کرده است که به دنبال انتشار ارز دیجیتال خود می باشد، و کشور تایلند نیز در مرحله آزمایش ارز دیجیتال بانک مرکزی خود می باشد.

چگونگی استفاده دولت آمریکا از دیدگاه جدید در مورد ارز دیجیتال

در اواخر ماه جولای، دفتر کنترل ارز آمریکا یادداشتی صادر کرد و چراغ سبز را به همه بانک های دارای فدرال ارائه داد تا خدمات کاستدی ارز دیجیتال را ارائه دهند. این اقدام، به طور موثری به صدها بانک عضو OCC امکان ادغام خدمات ارز دیجیتال را می دهد. حق بیمه شرکت بیمه سپرده گذاری فدرال برای هلدینگ های ارز دیجیتال نیز هم اکنون در محدوده امکان قرار دارد.

در حال حاضر بانک ها فقط باید نرم افزارهای لازم، سخت افزار و امنیت لازم را برای اجرای پردازش ارزهای دیجیتال که می تواند شامل CBDC نیز باشد، پیاده سازی کنند.

یک هفته پس از این یادداشت، برایان بروکس (Brian Brooks)، یکی از مقامات ارشد اداره ممیزی ارزی آمریکا حمایت خود را از CBDC مبتنی بر بلاک چین به عنوان یک نسخه به روزرسانی در سیستم بانکی فعلی ایالات متحده اعلام کرد. اخیراً، لائل برینارد (Lael Brainard)، رئیس فدرال رزرو تأیید کرد که بانک مرکزی فدرال رزرو بوستون با پژوهشگاه فناوری ماساچوست در زمینه تحقیقات ارز دیجیتال بانک مرکزی همکاری خواهد کرد.

همانطور که در قانون تقویت خودکار به جوامع که توسط کنگره ایالات متحده ارائه شده است، تلاش امدادرسانی کووید ۱۹ به عنوان یک عامل مؤثر در معرفی “دلارهای دیجیتال” عمل می کند. این اقدام پس از معرفی لایحه ای در ماه مارس ملقب به Cryptocurrency Act 2020 که سعی در روشن کردن مسئولیت قانون گذاری دارایی های دیجیتال توسط آژانس های فدرال دارد، صورت گرفت.